2023 年,包括英特尔、台积电等宣布将在美国、欧洲和日本新建半导体制造基地。2024 年开年,OpenAI CEO 山姆 · 奥特曼更是被传出计划筹资 7 万亿美元,组建 " 芯片帝国 "。

据不完全统计,过去几年半导体制造巨头在欧美日等市场有超过 20 座晶圆厂已经或者计划破土动工,项目总值超过 2000 亿美元。而根据产业协会 SEMI 提供的数据,全球 5 年内新建的晶圆厂超过 100 座,预计 2024 年投资总额超过 5000 亿美元。这标志着晶圆代工过去集中分布在东亚地区的局面将发生重大变化。

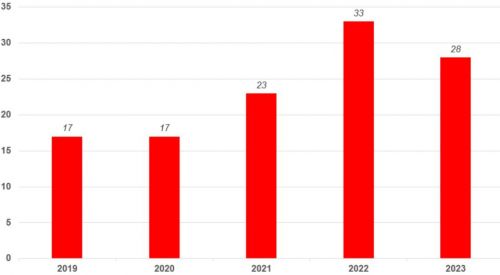

2019-2023 年全球新建制造工厂数量达到 118 座,来源:SEMI

2021 年,在新冠病毒大流行的高峰期,美国面临着突如其来的灾难性半导体短缺。这种短缺对包括汽车制造、消费电子产品、可再生能源在内的数十个主要行业造成了负面影响。后果是巨大的:根据美国商务部的数据,当年的半导体短缺阻碍了美国经济的增长,损失大约在 25 万亿美元左右。

经济后果之外,芯片短缺还暴露了美国许多行业对亚洲生产的半导体的依赖程度。大流行由此变成了一次粗暴的唤醒——美国人觉察到,对亚洲半导体的过度依赖使其经济在面对不可预见的事件时变得脆弱不堪。

产业协会 SEMI 的数据显示,截至 2020 年,美国仅拥有 12% 的全球半导体产能份额,远低于 1990 年的 37%。正是这种认识导致了 " 芯片法案 " 的诞生——它于 2022 年 8 月 9 日经拜登签署,拨出将近 527 亿美元用于 " 美国半导体研究、开发、制造和劳动力发展 ",具体包括:390 亿美元对美国本土芯片制造的补贴,制造设备成本 25% 的投资税收抵免,还有 130 亿美元用于半导体研究和劳动力培训。

苏姿丰、黄仁勋、库克等出席台积电亚利桑那工厂移机典礼,来源:cnbc

2023 年 4 月,亦是出于对自身在全球价值链中的弱点的考量,欧盟宣布了一项类似的计划。" 欧洲芯片法案 " 专门拨款 430 亿欧元(约合 470 亿美元)用于建设 27 个成员国的半导体产业,计划到 2030 年将其全球市场份额翻一番,从 10% 增至 20%。欧盟委员会主席冯德莱恩表示,通过连接欧盟世界一流的研究、设计和测试能力,欧盟的芯片策略意在 " 共同打造一个最先进的欧洲芯片生态系统 "。

美国和欧洲先后推出的 " 芯片法案 ",是许多人所说的半导体制造复兴的主要催化剂。

在日本,根据 2022 年通过的《经济安全保障推进法》,政府已将半导体定为对经济活动和国家安全至关重要的产业,并拨出 2 万亿日元(133 亿美元),为企业在制造设施、芯片制造设备和半导体材料方面的投资提供高达 50% 的补贴。同样的,韩国则将 HBM 定为国家战略技术,中小企业可享受高达 40% 至 50% 的税收减免。

01 芯片制造旋风吹向美日欧

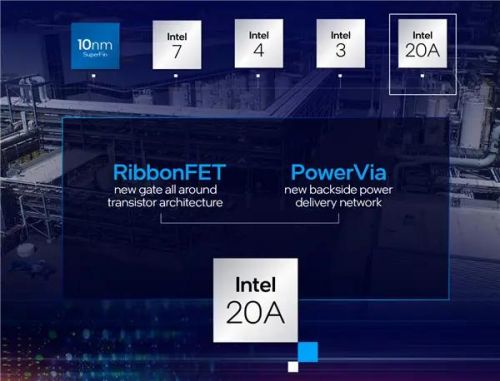

从 1980 年英特尔在钱德勒市开设半导体工厂开始,美国亚利桑那州就开始享有 " 半导体沙漠 " 的美誉。2021 年 9 月,英特尔在钱德勒的 Ocotillo 园区有两座半导体工厂破土动工,分别被命名为 52 号工厂和 62 号工厂(建成后,英特尔将在该园区拥有六座工厂)。新工厂计划量产 20A(等效 2nm)工艺,两座制造厂总计耗资约 200 亿美元,原定 2024 年竣工。

intel 工艺节点路线图,其中 20A 工艺等效其它企业 2nm 工艺,来源:网络

2022 年,英特尔再宣布将投资 200 亿美元在俄亥俄州哥伦布市外新建两座工厂,2025 年量产 intel 10 工艺,不过由于半导体市场放缓以及政府补贴不到位,工期已推迟到 2026 年。这还只是英特尔在俄亥俄州布局的第一步,它们还希望在当地投入 1000 亿美元,建立一个容纳多达八座半导体制造工厂的大型基地。

与此同时,英特尔一直在计划将代工服务打造为无晶圆厂半导体公司的制造合作伙伴。2024 年 1 月,英特尔宣布与全球前五大晶圆代工厂之一的联电结盟,双方针对移动、通信基础设施和网络等高增长市场,共同开发 12 纳米工艺,2027 年开始量产。

美国以外的市场,英特尔也动作频频,2023 年先后宣布在波兰、德国总计投资 366 亿元新建晶圆制造、封装测试工厂。同年 12 月也拿到了以色列政府的 32 亿美元补贴,计划在特拉维夫南部新建一座价值 250 亿美元的芯片工厂。

英特尔的目标是到 2030 年超过三星电子,成为全球第二大晶圆代工厂。英特尔重新对代工厂产生兴趣,是因为美国政府希望通过将芯片业务中心从亚洲迁回美国,重新夺回半导体行业的霸主地位。

" 芯片法案 " 的牵引之下,台积电 2020 年也把目光投向了亚利桑那州,将其作为新工厂的落脚点。

台积电的 Fab 21 第一期原计划于 2024 年投入运营,生产 4/5 纳米芯片,但 2023 年 7 月,公司宣布将工厂投产时间推迟到 2025 年,理由是熟练工人不足。台积电证实将向美国派遣更多的台湾工人,以确保这座价值 400 亿美元的工厂 " 快速达产 "。计划中的第二座工厂预计于 2026 年投入运营,生产最先进的 3 纳米芯片。两座晶圆厂完工后,每年将生产超过 600,000 片晶圆,最终产品价值预计将超过 400 亿美元。

台积电初试美国市场可谓出师不利,除人员短缺外,文化差异大、工会态度强硬及政府补贴不积极等都是个中原因。台积电董事长刘德音突然于 2023 年 12 月中宣布退休,为美国工厂再添更多变数。一个很大的问题是,台积电原以为在美国建厂的成本会比在台湾高出 20%,但实际上要高出 50% 左右。

与美国相反,台积电在日本建厂则格外顺利。2021 年 11 月,台积电宣布与索尼合资在熊本县建设该公司在日本的首家半导体工厂,汽车零部件企业日本电装随后加入。台积电的子公司 JASM 向一厂投资约 86 亿美元,其中日本政府补贴最高 4760 亿日元(约合 32 亿美元),仅花 2 年 8 个月就完工,如今二厂的细节也浮出水面——生产比一厂更尖端的 6/7 纳米制程芯片,投资达 135 亿美元,日本政府计划提供约 7500 亿日元(50 亿美元)的补贴。

日本对台积电而言的优势包括其芯片设备和材料供应商网络、相似的工作文化以及毗邻中国台湾的地理便利性。日本政府更容易打交道,补贴也很高效、慷慨。

此外,台积电还承诺先后在德国、新加坡累计投资 70 亿美元在当地分别新建晶圆代工厂。

4 年前,台积电是全球地理范围最为集中的科技巨头之一,几乎其全部产能都处于 300 英里的半径范围内——中国台湾与大陆。如今,它即将成为全球最为多元化的芯片制造商之一。这些都是计划外的状况,由此也可窥见半导体供应链的急剧变化。

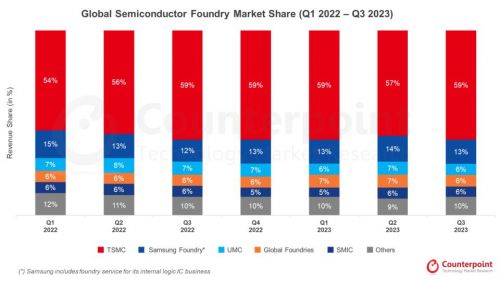

三星目前是全球最大的存储芯片制造商,其代工业务以较低的两位数市场份额位居第二,但一直觊觎台积电长期把持的 " 头号交椅 " 地位。在 2030 愿景中,三星计划总共投资 1160 亿美元,成为全球顶级代工企业。

2022 年 Q1-2023 年 Q3 全球晶圆代工厂市场份额分布,来源:counterpoint

三星早在 20 世纪 90 年代末就已进驻美国得克萨斯,在奥斯汀建立了第一家美国半导体制造工厂(现称为 S2 代工厂)。2021 年,三星宣布将在得克萨斯州泰勒市破土动工建设一座新的半导体制造厂,并将投入约 170 亿美元用于建筑、设备、机械和空间改造,官方称这是该公司在美国本土进行的最大一笔投资。新工厂将为高性能计算(HPC)、人工智能和 5G 等技术领域量产 5 纳米芯片,计划 2024 年下半年开始运营。

根据三星的说法,这座新的半导体工厂将 " 提高关键逻辑芯片的供应链弹性 ",这无疑是对 2021 年困扰美国无数行业的半导体短缺问题的回应。值得注意的是,三星在得克萨斯的新工厂只是雄心勃勃的两年计划中的第一座,该计划旨在在泰勒地区的一个地点建造 10 座半导体工厂,总成本超过 2000 亿美元。最终的制造工厂预计将于 2042 年完工。

扎根得克萨斯州的不只是三星半导体,德州仪器 2022 年开始在北部谢尔曼附近投资 300 亿美元建设一座大型半导体基地,被视为 " 孤星州 " 历史上最大的经济项目。2023 年 2 月,德州仪器又宣布,投资 110 亿美元在犹他州利哈伊建造第二座 12 英寸晶圆厂。与上文概述的许多设施一样,德州仪器的新工厂也受益于当地的大量激励措施。

其他的建厂动作包括美光、格芯、IBM 等,不一而足。得益于《芯片法案》的通过,美国在过去两年中无疑享受到了半导体制造业的重大繁荣。经过多年的停滞,美国终于有了全新的芯片工厂。到 2030 年,美国境内进行中、已宣布或正在考虑的半导体项目总值达到 2230 亿~2600 亿美元。由此,全球主流的芯片制造商将掀起血雨腥风的竞争,利润率可能下降。

但半导体工厂的复兴并没有完全局限于美国。

未来几年,德国将通过建设多个新设施来引领欧洲芯片制造业的复兴。除了前文提及的英特尔和台积电的项目,德国最大的半导体制造商英飞凌科技公司 2023 年宣布,已获得德国经济部的批准,开始在德累斯顿市建设一座耗资 53.5 亿美元的工厂。

2021 年 3 月,日本政府宣布出资 420 亿日元,联合日本三大半导体厂商——佳能、东京电子以及 Screen Semiconductor Solutions 共同开发 2 纳米工艺。

2022 年 11 月,丰田、索尼、NTT、软银等八家日本公司联合投资成立了一家名为 Rapidus 的新公司,目标是在日本研究、开发、设计和制造先进的逻辑半导体,并得到日本政府的支持和价值 5 亿美元的补贴。12 月,Rapidus 拉来首发 2 纳米的 IBM 作为合作伙伴,计划在 2030 年之前在日本生产世界上最先进的芯片。即便 Rapidus 尚未投入量产,但已开始着手研发 1 纳米制程,象征 Rapidus 对推进先进制程的决心。

同时,日本致力于吸引更多晶圆厂进驻,不仅凸显日本官方振兴半导体产业决心,也显示日本有意成为地缘政治议题下的全球半导体产业新聚落。

还必须指出,虽然新闻媒体重点关注美国、欧洲和日本正在建设的新半导体制造厂,但世界其他地区并没有忽视对更多半导体晶圆厂的推动。

据 2023 年 9 月的一项统计,38 家正在建设的半导体工厂位于东亚和东南亚,尤其是中国大陆、中国台湾、韩国和日本,占全球计划新建制造工厂总数的一半多一点。在南亚,印度专门拿出用于芯片行业扩张的 100 亿美元,将向符合条件的企业提供最高达项目成本 50% 的财政支持。利用中国对投资的吸引力下降的新局面,印度总理纳伦德拉 · 莫迪一直散布印度在 " 建立可信赖的供应链 " 方面可以发挥重要作用。

02 地缘政治、补贴与 " 全球本土化 "

整个 2023 年,半导体行业仍然处于调整的动荡之中,但从台积电、三星们的财报来看,巨头们对长期趋势依旧保持乐观。

据麦肯锡公司预计,到 2030 年,半导体产业年均增长 6% 至 8%,年收入将达到 1 万亿美元。该行业必须将产量翻番,才能跟上未来需求的步伐,许多公司竞相宣布计划建造新的晶圆厂。

在很大程度上,如此大规模的投资是由几个因素促成的:地方当局的激励方案、支持半导体发展的新立法带来的政府补贴、工程人才的可用性以及现有的半导体生产供应链。其他原因包括地缘政治紧张局势和制造基地多元化的必要性。

在供应链运作良好的时候,芯片企业几乎没有动力在东亚以外的地区建立新的晶圆厂。

但是,由于新冠病毒大流行以及随之而来的供应链中断,芯片的产出和分销面临挑战,中国台湾 2021 年的干旱和最近的地缘政治问题使问题更加复杂。这些因素促使企业开始关注工厂选址的多样化,并探索在美国和欧洲建厂。在评估潜在的新厂址时,能否获得补贴是主要考虑因素之一。

从更大的角度来看,通过供应链多元化和增加国内芯片制造量,美国和欧洲国家试图让自己的经济变得更加具有适应性,以抗击未来的地缘政治危机。这一切意味着半导体产业 " 新的全球化 " 模式到来了——如台湾环球晶圆公司董事长徐秀兰所观察到的,过去半导体是一个全球化的生态圈,亦即一个芯片产品的完成,从原料、设计、晶圆制造到代工晶片及封测等等,常常经由全球不同公司的协作,但现在各国都希望有自己的生态圈。

新模式可以总结为 " 全球本土化 "。为了对抗中国计算科技的持续发展,美国及其主要战略合作伙伴(特别是七大工业国组织会员),将借着与台积电和三星等半导体大厂的协作,融入当地的半导体供应链及产业生态系统,这些生态系统和供应链会被安全地包围起来,这就是所谓的全球本土化。

然而,吊诡的是,半导体产业仍然是一个全球体系。尽管各国政府都在寻求建立本土优势,但企业仍在继续进行海外投资。产业协会 SEMI 总裁兼首席执行官阿吉特 · 马诺查说:" 要想完全独立于其他国家或地区,还需要很长的时间,而且我认为这对我们的产业或技术创新都不是最好的选择。"

他指出,半导体是一个相互联系非常紧密的系统。从基板开始制造芯片,前端制造主要在台湾和韩国进行,组装业在东南亚。然后,最终测试在美国进行,分销也从美国开始。整个过程与全球六七个地区相互依存。把所有东西都搬到美国,会带来很多挑战。在一个地区建立完整的生态系统将耗费大量时间,而且会错失专业化的优势。

03 一座工厂 100 亿美元起

建设新的芯片工厂本身就是一项成本高昂且耗时的工作,并且芯片行业是资本密集型行业。近年来,半导体工厂变得越来越复杂,建造成本也越来越高。

根据市场调研机构 IBS 统计,随着技术节点的不断缩小,集成电路制造的设备投入呈大幅上升的趋势。以 5 纳米节点为例,其投资成本高达数百亿美元,是 14 纳米的两倍以上,28 纳米的四倍左右。除了设备成本,由于现在需要更多的空间和更大的建筑,建筑支出也随之增加。

一座设备齐全的新工厂耗资约 100 亿美元,需要 6000 名建筑工人耗时约三年才能完工。而研究公司 Free Mobile Radio 分析师理查 · 温沙告诉 BBC,用最先进的设备,开设一家的新的芯片代工厂可能要花上 250 亿美元。

以英特尔的爱尔兰工厂为例,其采用了极紫外光刻(EUV)技术,该工厂目前有 7 台由荷兰制造商阿斯麦制造的光刻机,单价约 1.5 亿美元。在 22 公里长的轨道上,源源不断的高架机器人将硅片从一个工具运送到另一个工具,每台机器人的成本与一辆普通宝马汽车相当。

即便如此,英特尔还是不吝手笔在全球大规模扩张。CEO 帕特 · 基辛格说:" 智能手机、远程医疗、远程工作、远程教育、自动驾驶汽车 …… 人类的每一个方面都在变得更加数字化,而当它们变得数字化时,会在半导体上运行 …… 这是未来人类生存方方面面的核心,而世界需要一个更加平衡的供应链来完成这个目标,我们正在入场。"

基尔格的观察是准确的,半导体正在对更多行业变得更加重要,供应故障被视为经济和政治威胁。这已不再仅仅是智能手机和个人电脑的问题。从军事 / 航空和人工智能系统到超大规模数据中心、医疗设备、交通运输(汽车、卡车、轮船、飞机、铁路),更不用说社交媒体、量子计算和加密货币,都在使用芯片。这些芯片的设计和制造,以及与之相关的研究,可以提供成千上万个高薪工作岗位,这使得在岸 / 离岸外包成为一个热门的政治话题。

单独来看,每一个新的芯片厂,都是对未来的巨大赌注。从整体上看,这些项目可能会改变芯片制造的重心,使设计和制造在区域基础上更加紧密地结合在一起。然而,这种影响能多快显现出来仍不确定。

麦肯锡公司高级合伙人翁德雷 · 布尔卡基说:" 在世界其他地方重建任何半导体供应链要素都需要时间。" 一个新的半导体工厂进入良好运营需要 5 年时间。技术研发动辄需要 10 到 15 年。如果想要在供应链中创造更多的弹性,实现更多的本地化,一天之内是无法做到的。供应链的特点就是全球性,没有什么是真正本地化的,因为它为服务全球市场而建立。在这个意义上,你不可能有一个比半导体行业更具全球性的起点。

当前,芯片制造业务在全球范围内以超大规模运作,需要一条横跨多个大洲的供应链。全球性扩厂将对管理、财务及其他资源产生相当程度的需求,并可能带来难以克服的挑战,包括成本增加、工人短缺、天然或人为灾害、工业用地不足、环境问题、网络攻击、政府补贴不到位、工作文化差异、知识产权保护、各地税务法规等。台积电在美国建厂工期的一再延宕就是明证。

放眼未来,半导体供应链的多元化和风险缓解会保持为一个相当长时期的主题。最近,新的因素带来了进一步的震荡。俄罗斯和乌克兰、以色列和哈马斯之间的冲突对供应链产生了连锁反应。需求的持续波动也使得物流业几乎不可能预测未来的需求。随着制造商、物流运营商和消费者努力应对不断涌入的变化,目前存在不可否认的不确定性。

在这样的情况下,芯片制造商和众多其他参与者纷纷进行战略调整,以保护其运营免受不确定性的影响。

投资芯片业,除了减轻意外冲突的影响,为及时供应提供更大的灵活性,还可以以多种方式令投资所在地受益。这些大型、高度复杂的设施的建设过程历时数年,会创造数以千计的建筑工作岗位。一旦工厂竣工并准备好制造,将需要工程师、技术人员和其他专家来运营它们,从而为周边地区创造数千个高薪就业岗位。如此投资可能会带动数十年的就业,从建筑到工艺工程再到材料科学,从而为其所在的城市和社区带来真正、持久的繁荣。

这些当然是美国、欧盟和日本等在通过相关立法时所设想的。这也是为什么代工厂和设备公司正在规划巨额投资,以及为什么各国政府正在自己的后院大力推动半导体和相关技术的原因。