随着科技的飞速发展,自动驾驶技术已经成为全球汽车产业关注的焦点。其中,高等级自动辅助驾驶和全自动驾驶更是引领了这场技术革命的浪潮。

在自动驾驶时代中,汽车已不再只是交通工具,而是用户的“第三空间”。自动驾驶依靠全方位的感知系统、智能的决策系统和精确的执行系统,不需要驾驶员操作,用户在车内即可实现娱乐和办公。

自动驾驶可通过多种传感器的融合和车路协同技术对周围环境进行全视角预先感知,可以提前规避风险,有效降低事故发生率。

比如,当车辆行驶在直道上,有向左或向右冲出本车道的趋势,车道偏离预警系统就可以通过显示和方向盘震动,对驾驶员进行预警提示。倘若车辆继续偏离车道,汽车的车道保持辅助系统就可以通过电子转向系统(EPS)主动施加适当的转向力矩,帮助车辆保持在原本的车道内。

车道偏离预警和车道保持辅助系统都是利用摄像头等传感器获取车辆前方车道线,并基于感知得到自车处于车道中的位置。这在一定程度上减轻驾驶员的驾驶负担,提高了行车舒适性与安全性。

CIS芯片是汽车摄像头模组的价值核心,据安森美统计,CIS占汽车摄像头模组总成本的50%。

01 车载CIS的三大应用场景

按应用场景,汽车CIS可以细分为三类:ADAS用CIS、座舱用CIS、图像用CIS。

ADAS是实现自动驾驶的过渡性技术。ADAS的主要功能包括:自动泊车系统APA、自动巡航系统ACC、自动紧急刹车AEB、车道偏离预警系统LDW、车道保持系统LKA、前方碰撞预警FCW、行人碰撞预警PCW、车距监测警告HMW、交通标志识别TSR、远光灯辅助系统HBA等。

在ADAS系统工作过程中,CIS等车载传感技术主要作用是实时感知周边环境,为车辆计算机系统提供精准的路况数据、障碍物、道路标线等相关信息。

在舱内场景中,CIS的应用场景更为丰富:驾驶员身份识别、驾驶习惯设置自运行、用于自动调整安全气囊设置的儿童及物品识别、疲劳与分心驾驶检测、车内物品及儿童遗忘提醒等。

图像CIS主要应用于环视后视,环视影像类应用CIS主要安装在前后车标附近,以及集成于左右后视镜,安装数量为4个,可用于实现360°全景环视系统以及作为自动泊车的基础等。后视影像类应用CIS主要安装于后尾箱,可通过显示倒车影像以辅助泊车。后视倒车影像类应用与环视类似,通常由1个高动态范围、较高分辨率CIS组成,通过CIS负责采集对应图像信息,并传输投射到汽车主机中控上进行显示。

调研机构Yole的数据显示,L4和L5级的自动驾驶汽车至少需要搭载8到11颗摄像头,包括4颗成像摄像头和4到7颗感知摄像头。这意味着8-11颗摄像头将成为高阶辅助驾驶系统的标配。

而目前360全景以及APA自主泊车等功能尚未实现新车100%标配,因此未来2-3年内环视功能的车载CIS市场份额仍将呈现上升趋势,到2024年后随着搭载基数的提升以及ADAS应用的持续上涨,环视、倒车后视CIS的市场占比将开始下滑。

02 车载CIS量价齐升

首先在量方面,汽车CIS用量与车载摄像头数量直接相关。根据调研机构Yole的数据显示,ADAS L4和L5级的自动驾驶汽车至少需要搭载8到11颗摄像头,包括4颗成像摄像头和4到7颗感知摄像头。这意味着8-11颗摄像头将成为高阶辅助驾驶系统的标配。

以零跑C11增程为例,该车型搭载了28个感知硬件,包括12个超声波雷达、1个前向毫米波雷达、4个角向毫米波雷达、1个双目摄像头、4个环视摄像头、4个盲区摄像头和1个人脸识别摄像头。官网表示零跑C11增程可达L3级自动驾驶。

随着单车搭载摄像头数量的增加,以及对于摄像头性能要求的提高,汽车级图像传感器市场在2022年成为仅次于手机行业的第二大应用领域。

高工智能汽车研究院监测数据显示,2023年1-6月中国市场(不含进出口)乘用车前装标配前向ADAS摄像头589.23万颗,同比增长29.29%;侧视ADAS摄像头225.64万颗,同比增长107.13%。同时,在全景环视部分,1-6月前装标配搭载摄像头1428.81万颗,同比增长40.47%,继续保持较高增长速度。

此外,过去不太显眼的舱内摄像头市场,也呈现爆发式增长趋势。高工智能汽车研究院监测数据显示,今年上半年舱内摄像头标配搭载量达到225.50万颗,同比增长82.40%。

价方面,CIS性能对车载摄像头信号起着决定性作用,车载摄像头对高安全性的考量要求使用高感光、高动态范围以及具备LED闪烁抑制功能的CIS芯片;此外,像素提升的逻辑在车载CIS同样适用,800万像素的CIS最远可探测距离是120万像素摄像头的3倍左右,蔚来、理想等车型已上车800万像素摄像头,促进了车载CIS单价的提升。

高工智能汽车研究院监测数据显示,单颗100万-200万像素CIS芯片的量产价格在3-8美金左右,单颗800万像素CIS芯片的量产价格在10美金以上。

近年来CIS芯片供应商也在快速从手机、工业等非汽车领域向汽车行业聚拢,市场竞争开始白热化并驱动格局变化。此前,大部分汽车图像传感器业务来自倒车、行车记录仪、全景环视以及低阶辅助驾驶;近年来,高像素、高阶行车以及舱内人机交互等更多应用,催生更多需求和市场机会。

03 双雄主导全球汽车CIS市场

全球汽车CIS市场由安森美和豪威主导,2022年市占率分别为44.05%和30%,合计占据全球七成以上的市场。三星和索尼均为专注于消费电子CMOS图像传感器的制造商,车载CIS产品开发起步较晚,2022年这两家公司在车载CIS全球市场取得了9%和5%的市场份额。

安森美领跑CIS市场

安森美在车载图像传感器行业占据压倒性地位得益于安森美的三次战略收购。通过三次收购安森美在图像传感器方面积累超过2000项的成像专利、多类传感器产品和拥有了完整的产业链。

2011年,安森美收购赛普拉斯CMOS图像传感器业务部。2014年4月,安森美收购图像传感器设备制造商TruesenseImaging。2014年8月,安森美收购AptinaImaging。

在高像素 CIS 领域,安森美于 2017 年推出首颗 800万像素CIS,豪威于 2019 年推出第二代 800万像素产品,并于 2021 年完成研发后量产出货,由于豪威推出时间较安森美晚,且车规芯片从定点到量产存在 2-3 年时间差,因此现阶段 800万像素车载 CIS 市场中安森美份额较高。

借助在800万像素高阶市场的先发优势,以及产品研发上的创新能力,安森美稳坐CIS头把交椅。

今年三月安森美宣布推出一款创新的图像传感器--AR0822,这是一颗集eHDR、运动补偿(MotionCompensation)、运动唤醒(WakeonMotion)几大硬核功能于一体的八百万像素的4K图像传感器芯片,可实现绝佳的4K视频质量。

今年5月,安森美推出Hyperlux汽车图像传感器系列,拥有2.1µm像素尺寸、150dB超高动态范围(HDR)和LFM(减少LED闪烁)功能,涵盖从300万像素到800万像素及更高像素的产品。

Hyperlux产品系列拥有领先业界的超低功耗和小尺寸,巩固了安森美作为车规级图像传感器市场领导者的地位。与竞品相比,这些汽车图像传感器的功耗最多可降低30%,占位最多可减小28%,能以更低的系统材料成本实现高能效设计。

安森美的主要客户包括福特、大众、沃尔沃、特斯拉等。

今年Q2,安森美汽车与工业终端业务合计营收占比达到80%,汽车业务营收10.62亿美元,同比增长35%,环比增长8%,汽车收入单季度首次突破10亿美元大关,主要系电气化加速以及车辆传感需求持续增长。

随后在今年Q3,安森美从汽车相关业务获得收入11.6亿美元、同比增长33%,尽管半导体市场整体需求萎靡,安森美来自汽车业务的营收却再创新高。

韦尔股份汽车业务增速迅猛

豪威科技成立于1995年,是业内最老牌的CMOS厂商,并在2003年到2011年牢牢占据全球CMOS首位。2019年,韦尔股份收购豪威科技,凭借豪威科技坐拥CIS头部地位。豪威拥有稀缺性技术专利,空间域曝光技术可解决高HDR和LFM问题,具有技术竞争优势。

2021年,豪威科技车载800万像素CIS研发成功,随后在2022年国际消费电子展上首次演示了800万像素汽车前视摄像头系统。该系统采用新一代OX08B40 CMOS图像传感器,由赛灵思MPSoC和MotovisIP协助打造。此次现场概念验证演示突显出这个分辨率更高的800万像素系统能够实现更大的检测范围和更宽的视角。目前该产品已实现量产交货。

与安森美聚焦于汽车及工业业务不同,过去几年消费电子需求持续恶化,对韦尔股份业绩影响较大。好在受益于汽车视觉行业的持续高景气度,韦尔股份的汽车业绩持续向好。

2022年,韦尔股份图像传感器中,来源于汽车市场的收入从2021年的23.21亿元提升至36.33亿元,增长56.55%。

2023年上半年,公司图像传感器业务来源于汽车市场的收入从2022上半年16.02亿元提升至19.04亿元,较上年同期仅增长18.87%。

最近两年,韦尔股份明显发力车载CIS市场。韦尔股份去年表示,对公司来说,不久的将来,汽车会成为手机之后第二大业务市场。

豪威科技在奔驰、宝马、奥迪等品牌汽车搭载率居行业前列。近两年来,韦尔股份在原有的欧美系主流汽车品牌合作基础上,大量导入到了国内传统汽车品牌及造车新势力的方案中,如理想ONE和零跑汽车C11均搭载了韦尔股份的车载CIS。

此外,其他的CIS头部厂商也强化了在车规领域的布局,与主力车厂的联系也更加紧密。去年十月,索尼表示汽车CIS是未来的布局重点,并与本田成立了合资企业“索尼-本田移动”,预计2025年量产电动汽车,将搭载索尼车用CIS产品。

去年年底,据悉三星系统LSI成为现代汽车的二级供应商,将为现代最新车型提供CIS。有消息人士表示这些由三星设计和生产的芯片预计将在2025—2026年左右安装在现代汽车的豪华车中。

国内也有诸如思特威、格科微等安防、消费玩家开始杀入车载CIS市场。

04 安防、消费玩家杀入车载市场

安防CIS龙头思特威,进军车用市场第四年

成立于2017年的思特威从安防领域起步,2020年安防CIS出货量1.46亿颗位居全球第一,成为CIS市场的“新贵”。

思特威于2019年设计第一颗车规级的前装CIS芯片后,又专门设立车用芯片部门,今年已经是思特威正式进军车用市场第四年。与豪威科技等巨头所不同的是,思特威车用CIS技术主要来源外部收购。2019年底,思特威收购了车用CIS厂商深圳安芯微5项专利及7项集成电路布图设计,并将其7名研发人员揽入麾下,与公司原有团队共同组成新的智能车载电子团队。

2022年底,思特威就发布了800万像素车规级图像传感器新品SC850AT,成为业内少数有能力满足高阶智能驾驶对于图像传感器高像素需求的公司之一。以上,无疑也将对豪威科技的汽车CIS业务带来不小的竞争压力。

以安防CIS芯片营收为主的思特威,正逐步向智能车载电子和机器视觉快速进发。思特威在财报中透露,其车载CIS产品已经在比亚迪、一汽、上汽、东风日产、长城、零跑、岚图等车企项目中量产。

格科微发力非手机领域CIS

格科微也加强了在智慧城市、汽车电子等非手机领域CIS的推广。

格科微在2018年开始发力非手机市场。2022年中报显示,该公司已连续推出3颗基于自有知识产权65nm+CIS工艺平台和FPPI专利技术的智慧城市/汽车电子系列新品。未来,格科微也计划加快推进公司产品车规认证,并积极将产品向车前装市场推广。

不过,格科微在车载应用领域的进展相对滞后,其产品主要用于行车记录仪、倒车影像、360环视、后视等方面。伴随着当前汽车智能化升级以及智能座舱的快速普及,这将对于倒车影像、360环视等后装市场带来巨大冲击。

05 各家的产品优势及效果

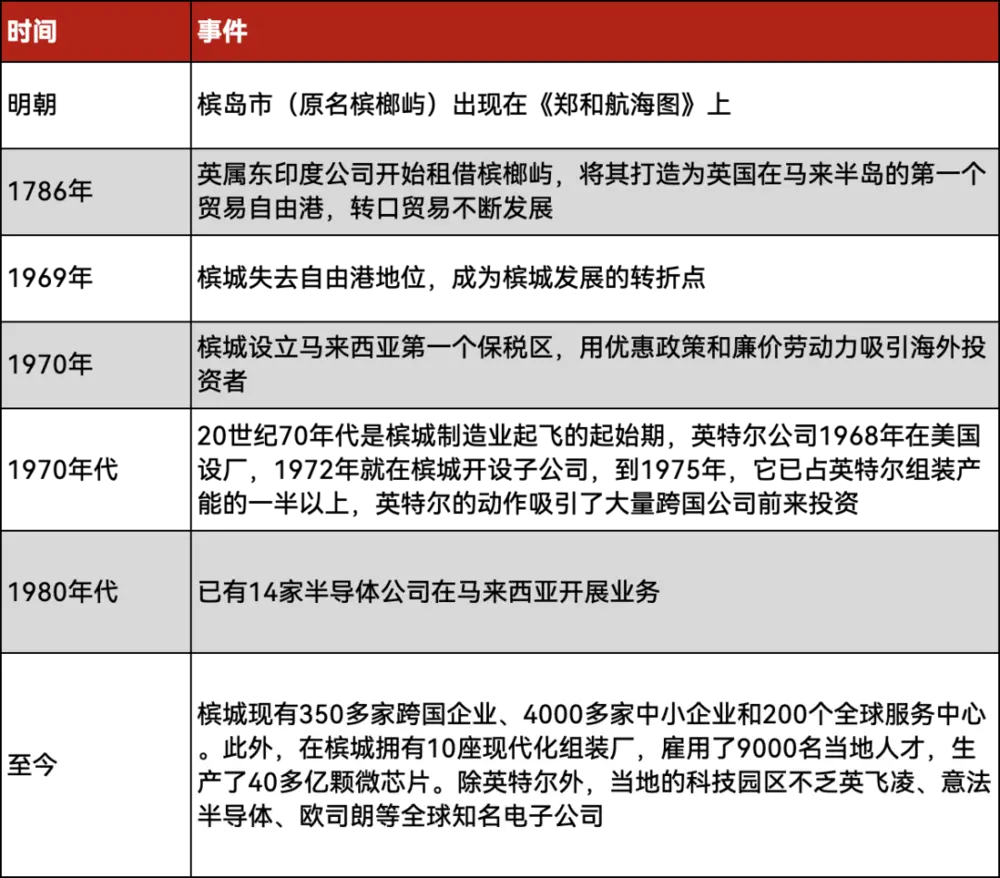

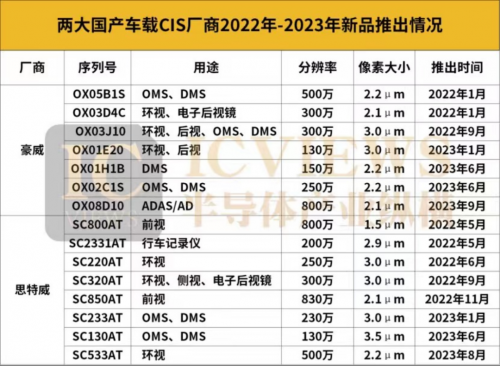

2022年年初以来,豪威、思特威这两家国产车载CIS厂商分别陆续推出多款新品,不仅产品规格存在明显区隔,节奏也明显快于外资CIS厂商。

在2022年豪威相继推出了OX03D、OX05B1S、OX3J10三款产品,今年1月推出了OX01E20系统级芯片。之后更是推出了具有800万像素CMOS图像传感器OX08D10和可用于OMS、DMS的OX02C1S以及用于DMS的OX01H1B。

再看另一边的思特威攻势更为迅猛,思特威将车载图像传感器分为车载影像、车载感知和舱内应用三大方向,并针对不同场景的图像性能需求进行技术研发布局。

仅在2022年,思特威就推出了用于感知的SC850AT、SC200AT、以及影像类的SC320AT、SC220AT等6款车规级CIS。在今年1月和6月份,分别推出用于舱内应用的SC233AT和SC130AT。今年8月又推出了集高分辨率、高快门效率、低噪声、卓越的色彩表现、优异的近红外灵敏度五大性能优势于一身,为高端驾驶员监控系统(DMS)、乘客监控系统(OMS)带来了更精确、可靠的舱内视觉感知能力。

产品发布之密集,让车用CIS市场的硝烟更加浓厚。

06 三星CIS涨价30%,国产厂商有望受益

近日,全球CIS市场排名第二的三星电子发出通知,将大幅调升2024年第一季度CIS产品的报价,涨幅达25%~30%,这是近期涨价幅度最高的芯片元器件。

进入2023下半年以来,由于手机市场需求逐步回暖,加快了CIS去库存速度,从目前的手机市场增长态势,以及CIS库存现状来看,2024年初的市场需求会越来越旺盛。同时随着智能汽车的智能化程度提升以及市场的持续扩大,对于摄像头的需求量也在持续增加,也拉动了对于CIS的需求。

随着三星率先打响CIS芯片涨价第一枪后,有望带动整个CIS芯片市场的价格回暖,彼时国内的豪威集团、思特威、格科微等CIS厂商也有望受益。

受高速NoA、城市NoA等高阶智驾技术快速演进的影响,高分辨率摄像头成为行业一大关注点。其中,800万像素产品是各CIS厂商的兵家必争之地。比如,800万像素的CIS最远可探测距离是120万像素摄像头的3倍左右。目前,蔚来ET7上已经搭载了11个800万像素的摄像头,理想L9搭载了6个800万像素摄像头。

在大像素车载CIS芯片的需求下,最先入局800万像素的国产企业韦尔股份和新选手思特威有望乘东风而行。